こんにちは。

いとうじゅんこです。

主婦の方が出来る範囲で小さく起業したい!

と思った時に気になるのは、

「夫の扶養内で個人事業主になれるの?」

というもの。

今日はそのことについてお話しますね。

扶養内で働く個人事業主ってどういうこと?

個人事業主とは?会社員と何が違うの?

個人事業主とは、会社や組織に雇われず、自分で仕事をして収入を得る人のことです。例えば、ハンドメイド作家、フリーランスのライターやデザイナー、小さなお店を経営する人などが該当します。

会社員との大きな違いは、

給料が決まっていない(仕事の量によって収入が変わる)

税金や社会保険を自分で管理する必要がある

仕事の自由度が高い(働く時間や場所を自分で決められる)

会社員は毎月決まった給料をもらえるので安定していますが、個人事業主は収入が変動することも多いのが特徴です。

「扶養」ってどういう意味?どんな人が関係あるの?

「扶養」とは、家族の生活を支える仕組みのこと。特に、配偶者(夫や妻)が会社員で、その健康保険や税金の制度に頼って生活する場合に関係してきます。

扶養に入れる条件を簡単に言うと、収入が一定額以下なら、税金や社会保険を優遇されるという制度です。

関係がある人は、例えばこんな人です。

専業主婦・主夫だけど、副業で少し稼ぎたい人

パートやアルバイトをしているけど、税金や社会保険を払いたくない人

ハンドメイド作家やフリーランスとして、扶養内で活動したい人

扶養内で働くと何がいいの?メリットを知ろう

扶養内で働く最大のメリットは、

税金を払わなくて済むことがある

社会保険料を払わずに済むことがある

配偶者の会社の保険にそのまま加入できる

たとえば、年収が103万円以下なら、所得税がかからないので、手取りが増えます。また、場合によって配偶者の健康保険にそのまま入れるため、国民健康保険や年金の負担がありません。

扶養を超えるとどうなる?デメリットもチェック

逆に、扶養の範囲を超えると、

自分で税金を払う必要がある(所得税・住民税)

自分で社会保険(健康保険・年金)に加入しなければならない

配偶者の税制優遇(配偶者控除・配偶者特別控除)が減る可能性がある

例えば、年収が130万円を超えると、国民健康保険や年金に加入しなければならない場合もあり、その分の負担が増えます。扶養を超えるなら、それ以上に稼げるかを考えておく必要があります。

扶養内で個人事業主として働きたいときに絶対押さえて<2種類の扶養>

分かりやすくお話しするための前提として、

●夫:35歳サラリーマン(年収1,000万円以下)

●妻:33歳個人事業主(ハンドメイド作家)

一緒に暮らしていて、夫のお給料で生計を立てている。

ということにします。

俗にいう扶養って、大きく分けて2種類あるんです。

1.税法上

2.社会保険

の2つです。

税法上として所得税・住民税の扶養の条件と

社会保険の健康保険と年金の扶養の条件は異なります。

一言で「扶養」って言っても、扶養には種類があるので、ごちゃごちゃになりがちです。

一つずつ見ていきましょう。

税法上の扶養について(所得税・住民税)

妻の税金の扶養って話は、正確に言うと夫の所得税と住民税の「配偶者控除」または「配偶者特別控除」に当たります。

所得税は国税で、管轄は税務署です。

住民税は地方税で、管轄は市区町村です。

所得税の扶養って?

所得税の配偶者控除は、 妻が年間(1月〜12月)の合計所得金額が48万円以下 の場合、夫は38万円の控除が受けられます。

所得税の配偶者特別控除は、妻が年間(1月〜12月)の合計所得金額が48万円を超えて95万円未満 の場合、夫は38万円の控除が受けられます(配偶者特別控除は、段階的に控除が受けられます(3万円~38万円の控除)。

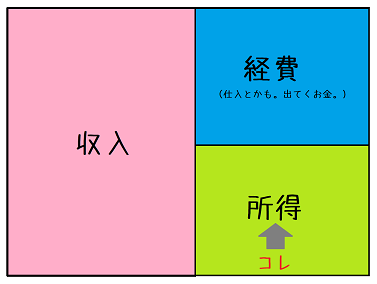

ここで注意が必要なのが、収入じゃなくて「所得」だということです。

「所得」とは、収入(=個人事業主にとっての売上)から必要経費を差し引いた金額になります。

更に、一定の要件を満たして青色申告をしていれば、青色申告特別控除65万円を引くことができます。

なので、売上が150万円あっても、必要経費が50万円あり、青色申告をしていれば、

「収入150万円ー必要経費60万円ー青色申告特別控除65万円=所得25万円」

となり、配偶者控除を受けられ所得税に関しては、扶養に入ったままでいられます。

●青色申告はお得だらけ!詳しくはこちらの記事をどうぞ↓

「青色申告と白色申告の違い。納税額はどっちがお得?」へ。

●所得税の控除について詳しくはこちらの記事をどうぞ↓

「個人事業主の所得税ってどうやって決まるの?計算は?」へ)

夫が配偶者控除や配偶者特別控除が受けられる場合、税金を安く抑えられます。

逆に、妻が上記所得以上稼いだら、控除は受けられず、夫の所得税負担は増えます。

住民税の扶養って?

所得税と同じく所得に応じて配偶者控除と配偶者特別控除があります。

ただ、所得税の所得額と異なり、各市区町村ごとに異なるので、自分の住んでいる市町村に確認する必要があります

社会保険の扶養について

次に社会保険の扶養について、見ていきましょう。

社会保険の扶養とは、健康保険と年金です。

健康保険の扶養って?

健康保険の管轄は、各保険者です( 協会けんぽ、組合健保、共済等 )。

一般的に「130万円の壁」と言われる年間収入が130万円未満が健康保険の扶養と思われがちですが、

実際は保険者によって異なります。

つまりサラリーマン夫の勤務先の会社の加入している健康保険が何かで変わるんです。

※健康保険についてはこちらの記事をどうぞ↓

「夫の健康保険の扶養から外れるとどうなるの?」

保険者によっては、妻が個人事業主になったら収入関係なく扶養からはずれるというところもありますので、自分が扶養からはずれる条件を夫の健康保険に確認する必要があります。

もし、妻が扶養から外れれば自分で「国民健康保険」に加入することになり、収入に応じた保険料を負担することになります(加入手続きは市役所)。

年金の扶養って?

年金の管轄は、年金事務所(日本年金機構)です。ただしサラリーマン夫の勤務する会社で扶養の手続きをします。

妻の年間収入が130円未満であると、サラリーマン夫の厚生年金の扶養に入ることができます。

ここで注意が必要なのが「年間収入」というものです。

所得税では、1月~12月の「所得」でしたが、

年金の場合は「年間収入」は、現時点の収入で判断します。

具体的にいうと、直近3ヶ月収の平均額が108,333円超えているかどうかで判断するのです。

年初であれ年度末であれ、月収が108,333円を超え、継続して超えることが予想される場合には、原則社会保険の扶養を外れる手続きが必要になります。

妻が年金の扶養から外れれば自分で「国民年金」に加入することになり、決められた国民年金保険料を(国民年金保険料は年度ごとに決まります。毎年17,000円弱) 負担することになります (加入手続きは市役所) 。

扶養内個人事業主として私らしく働くために<まとめ>

私が個人事業主から始めた時、「まずは会社員並みの収入を目指そう!」と思っていたので、私の中に「扶養」という概念すらありませんでした。

夫の体調が良くなかったので、いつでも私が一家の大黒柱になれるようにしなきゃって思ってました…

頑張り過ぎはホントに良くないですが、人生で自分の可能性を伸び伸び試せる今の「私らしく働く」ができたのも、扶養を気にしないという働き方を選んだからかなって思ってます。

「扶養」という一つの基準を超えるかどうか、どれだけ稼いでいいの?というのは、どれが正解っていうのはありません。

だから「扶養」は、自分にとって「私らしく働く」って何だろうって考える大きなきっかけになるとんじゃないかなって思います。

あなたの「私らしく働く」幸せが叶いますように。